Con fecha 28 de abril de 2020 se publica una nueva versión anticipada de la 1ra modificación a la RM 2020, en la cual modifica la regla de los medios de contacto del buzón tributario dejando ahora la obligatoriedad de registrar tanto correo como teléfono móvil, siendo que anteriormente solo era como optativo registrar uno u otro, se modifica igualmente la regla para parcializar el ISR derivado de la ampliación de las anuales de personas físicas a junio 2020, para que el último pago quede a más tardar en noviembre 2020 y haciendo precisiones de haber ya generado línea de captura previa a la ampliación o bien de haber ya realizado algún pago previo por parcialidades solicitadas, veamos las reglas siguientes;

Buzón tributario y sus mecanismos de comunicación para el envío del aviso electrónico

2.2.7. Para los efectos de los artículos 17-H Bis, fracción VIII y 17-K del CFF, los contribuyentes deberán habilitar el buzón tributario registrando sus medios de contacto y confirmándolos dentro de las 72 horas siguientes, de acuerdo con el procedimiento descrito en la ficha de trámite 245/CFF “Habilitación del buzón tributario y registro de mecanismos de comunicación como medios de contacto”, contenida en el Anexo 1-A.

Los mecanismos de comunicación como medios de contacto que se deberán registrar son dirección de correo electrónico y número de teléfono móvil.

CFF 17-H Bis, 17-K, 134

Opción de pago en parcialidades del ISR anual de las personas físicas

3.17.4. Para los efectos del artículo 150, primer párrafo de la Ley del ISR, los contribuyentes que deban presentar declaración anual por dicha contribución y les resulte impuesto a cargo, podrán efectuar el pago hasta en seis parcialidades, mensuales y sucesivas, siempre que dicha declaración la presenten dentro del plazo establecido en la regla 13.2. y el pago de la primera parcialidad se realice dentro de dicho plazo.

Esta opción de pago quedará deshabilitada en el servicio de Declaraciones y Pagos una vez vencido el plazo a que se refiere la regla 13.2.

Las parcialidades se calcularán y pagarán conforme a lo siguiente:

I.-La primera parcialidad será la cantidad que resulte de dividir el monto total del adeudo, entre el número de parcialidades que el contribuyente haya elegido, sin que dicho número exceda de seis.

II.-Para calcular el importe de la segunda y siguientes parcialidades, la autoridad considerará lo siguiente:

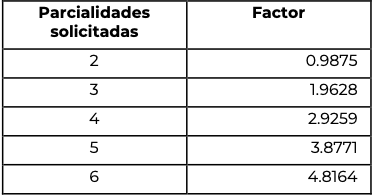

Al importe total a cargo se le disminuirá la primera parcialidad y el resultado obtenido se dividirá entre el factor que corresponda al número total de parcialidades elegidas, de acuerdo al siguiente cuadro:

El monto de la parcialidad obtenida incluye el financiamiento por el plazo elegido para el pago.

La segunda y posteriores parcialidades se cubrirán durante cada uno de los meses de calendario posteriores al término del plazo previsto en la regla 13.2. utilizando para ello exclusivamente los FCF que se obtengan al momento de presentar la declaración, cada uno de los cuales señalarán el número de parcialidad a la que corresponda y que deberá pagarse a más tardar el último día hábil del periodo al que corresponda la parcialidad de que se trate. Los FCF podrán reimprimirse cuando así lo requiera el contribuyente al consultar la declaración respectiva, siempre que el plazo para el pago de la parcialidad de que se trate no haya vencido, en caso contrario, los mismos deberán obtenerse conforme a lo señalado en la fracción III de esta regla.

III. En caso de que no se pague alguna parcialidad dentro del plazo señalado en la fracción II de esta regla, los contribuyentes estarán obligados a pagar recargos por falta de pago oportuno. Para determinar la cantidad a pagar de la parcialidad no cubierta en conjunto con los recargos, se seguirá el siguiente procedimiento:

a) Se multiplicará el número de meses de atraso por el factor de 0.0147; al resultado de esta multiplicación se le sumará la unidad y, por último, el resultado así obtenido se multiplicará por la cantidad que se obtenga conforme a lo previsto en la fracción II de esta regla. El resultado será la cantidad a pagar correspondiente a la parcialidad atrasada.

b) El FCF para el pago respectivo se deberá solicitar ante la ADR más cercana al domicilio fiscal del contribuyente, o a través de una aclaración dentro de Mi Portal para que el FCF se le envíe como respuesta a la misma, o bien, a través de MarcaSAT: 55 627 22 728, proporcionando el correo electrónico para su envío a través de ese medio o de su buzón tributario, el cual deberá estar previamente activado.

IV. Los contribuyentes personas físicas que antes del 28 de abril de 2020 hayan presentado su declaración anual del ISR correspondiente al ejercicio 2019 optando por pagar en parcialidades su saldo a cargo y deseen cubrir las parcialidades en los plazos previstos en el primer párrafo y la fracción II de esta regla, para el pago de la primer parcialidad o de las subsecuentes, deberán obtener los FCF con las nuevas fechas de pago a través de los medios señalados en el inciso b) de la fracción III de la presente regla, o presentar declaración complementaria a efecto de que el sistema los genere de manera automática.

En los casos en que se haya efectuado algún pago con anterioridad, en la declaración complementaria éste se deberá señalar en el apartado de monto pagado con anterioridad.

Los pagos realizados se aplicarán siempre a la parcialidad más antigua pendiente de cubrir. La última parcialidad deberá cubrirse a más tardar en el mes de noviembre de 2020.

Los contribuyentes que se acojan a lo establecido en la presente regla, no estarán obligados a garantizar el interés fiscal.

La opción establecida en esta regla quedará sin efectos y las autoridades fiscales requerirán el pago inmediato del crédito fiscal, cuando el mismo no se haya cubierto en su totalidad a más tardar en el mes de noviembre de 2020. Asimismo, el contribuyente en cualquier momento podrá pagar de forma anticipada el crédito fiscal, de conformidad con lo señalado en la regla 2.14.6.

LISR 150, RMF 2020 2.14.6., 13.2.

Y en una versión previa nos dieron lo de la ampliación de las anuales de personas físicas.

Plazo para la presentación de la declaración anual

13.2. Para los efectos del artículo 150, primer párrafo de la Ley del ISR, las personas físicas podrán presentar su declaración anual correspondiente al ejercicio fiscal de 2019, a más tardar el 30 de junio de 2020.

Atentos a las siguientes ajustes a las reglas misceláneas, descarga aquí el docto completo de la 5ta versión anticipada de la 1ra modificación a la RM 2020.