En la reforma fiscal 2017 se incorporaron dos nuevos párrafos al artículo 29-A del CFF siendo ahora el penúltimo y último párrafos, que señalan;

Los comprobantes fiscales digitales por Internet sólo podrán cancelarse cuando la persona a favor de quien se expidan acepte su cancelación.

El Servicio de Administración Tributaria, mediante reglas de carácter general, establecerá la forma y los medios en los que se deberá manifestar dicha aceptación.

Dicho esquema iniciaría el 1 de mayo de 2017 acorde a los transitorios de la reforma 2017, sin embargo, por resolución miscelánea 2017 se postergó para el 1 de julio de 2017, posteriormente en la 2da modificación a la resolución miscelánea 2017 de fecha 18 de julio de 2017 se señaló su entrada hasta enero de 2018.

En la 2da modificación se ajustan las dos reglas que nos detallan algunos puntos de la cancelación de los CFDIs, ajustándose el plazo de 72 horas ahora a 3 días tanto para aceptar o no la cancelación como para poder cancelar un CFDI expedido en máximo 3 días y nuevos supuestos para no necesitar autorización del receptor a continuación las reglas y señalando en negrillas lo cambiado y adicionado.

Aceptación del receptor para la cancelación del CFDI

2.7.1.38. Para los efectos de los artículos 29-A, cuarto y quinto párrafos del CFF y Sexto, fracción I de las Disposiciones Transitorias del CFF, previsto en el “Decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Ley del Impuesto sobre la Renta, de la Ley del Impuesto al Valor Agregado, del Código Fiscal de la Federación y de la Ley Federal del Impuesto Sobre Automóviles Nuevos” publicado en el DOF el 30 de noviembre de 2016, cuando el emisor de un CFDI requiera cancelarlo, enviará al receptor del mismo una solicitud de cancelación a través de buzón tributario.

El receptor del comprobante fiscal deberá manifestar a través del mismo medio, a más tardar dentro de los tres días siguientes contados a partir de la recepción de la solicitud de cancelación de CFDI, la aceptación o negación de la cancelación del CFDI.

El SAT considerará que el receptor acepta la cancelación del CFDI si transcurrido el plazo a que se refiere el párrafo anterior, no realiza manifestación alguna.

Para ejercer el derecho a la aceptación o negativa de la cancelación del CFDI, se tendrá que contar con buzón tributario.

CFF 29-A, Disposiciones Transitorias Sexto

Cancelación de CFDI sin aceptación del receptor

2.7.1.39. Para los efectos de los artículos 29-A, cuarto y quinto párrafos del CFF y Sexto, fracción I de las Disposiciones Transitorias del CFF, previsto en el “Decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Ley del Impuesto sobre la Renta, de la Ley del Impuesto al Valor Agregado, del Código Fiscal de la Federación y de la Ley Federal del Impuesto Sobre Automóviles Nuevos”, publicado en el DOF el 30 de noviembre de 2016, los contribuyentes podrán cancelar un CFDI sin que se requiera la aceptación del receptor en los siguientes supuestos:

a) Que amparen ingresos por un monto de hasta $5,000.00 (cinco mil pesos 00/100 M.N).

b) Por concepto de nómina.

c) Por concepto de egresos.

d) Por concepto de traslado.

e) Por concepto de ingresos expedidos a contribuyentes del RIF.

f) Emitidos a través de la herramienta electrónica de “Mis cuentas” en el aplicativo “Factura fácil”.

g) Que amparen retenciones e información de pagos.

h) Expedidos en operaciones realizadas con el público en general de conformidad con la regla 2.7.1.24.

i) Emitidos a residentes en el extranjero para efectos fiscales conforme a la regla 2.7.1.26.

j) Cuando la cancelación se realice dentro de los tres días siguientes a su expedición.

k) Por concepto de ingresos, expedidos por contribuyentes que enajenen bienes, usen o gocen temporalmente bienes inmuebles, otorguen el uso, goce o afectación de un terreno, bien o derecho, incluyendo derechos reales, ejidales o comunales a que se refiere la regla 2.4.3., fracciones I a VIII, así como los contribuyentes que se dediquen exclusivamente a actividades agrícolas, silvícolas, ganaderas o pesqueras en términos de la regla 2.7.4.1., y que para su expedición hagan uso de los servicios de un proveedor de certificación de expedición de CFDI o expidan CFDI a través de la persona moral que cuente con autorización para operar como proveedor de certificación y generación de CFDI para el sector primario.

l) Emitidos por los integrantes del sistema financiero.

Cuando se cancele un CFDI aplicando la facilidad prevista en esta regla, pero la operación subsista emitirá un nuevo CFDI que estará relacionado con el cancelado de acuerdo con la guía de llenado de los CFDI que señala el Anexo 20.

CFF 29, 29-A, Disposiciones Transitorias Sexto, RMF 2017 2.4.3., 2.7.1.24., 2.7.1.26., 2.7.2.19., 2.7.4.1., 2.7.4.6.

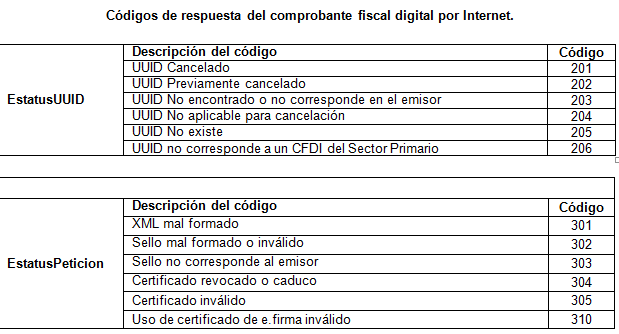

Sobre el estándar del servicio de cancelación el ANEXO 20 nos señala lo que será usar el servicio del SAT o bien el servicio por medio de externos, lo siguiente es el el esquema tradicional sin permiso del receptor, seguramente posteriormente veremos ajustes para el servicio de cancelación con permiso del receptor, observemos;

Para realizar la cancelación de un comprobante fiscal digital por internet se cuenta con un Servicio Web autenticado al cual se debe conectar el usuario para hacer el envío por lotes de los comprobantes (desde 1 hasta 500) por transacción. El cual es expuesto en la siguiente URL:

https://cancelacion.facturaelectronica.sat.gob.mx/Cancelacion/CancelaCFDService.svc

Para realizar la cancelación de un CFDI de retenciones se cuenta con un servicio web autenticado al cual se debe conectar el usuario para hacer el envío de uno a uno de forma asíncrona y envío por lotes de los comprobantes de 1 hasta 10,000 por transacción de forma asíncrona, el cual se expone en la siguiente URL:

https://prodretencioncancelacion.cloudapp.net

Estos servicios pueden ser accedidos mediante el portal del SAT, o conectarse de manera síncrona (bajo las mismas condiciones de seguridad) para realizar cancelaciones de manera automatizada.

El usuario debe enviar peticiones firmadas utilizando el Certificado de Sello Digital del emisor de los CFDI, bajo el estándar XML Digital Signature establecido por el W3C (http://www.w3.org/TR/xmldsig-core) identificando cada uno de los CFDI a cancelar por medio del identificador único incluido en el Timbre Fiscal Digital.

El Tipo de dato estándar usado para las acciones de cancelación, esta embebido dentro del contrato del servicio web en formato Web Service Definition Language(WSDL) expuesto en la siguiente ruta de internet:

https://cancelacion.facturaelectronica.sat.gob.mx/Cancelacion/CancelaCFDService.svc?singleWsdl

En la definición del servicio web se encuentran los objetos CancelaCFD y Signature que definen la estructura de cancelación y la firma del Contribuyente asociado a los folios de CFDI a cancelar. El objeto de firmado agregado, deriva en el mismo contrato de su namespace en la URL ”http://www.w3.org/2000/09/xmldsig#” y agregando los objetos opcionales de KeyInfo, X509Data y X509Certificate.

A seguir atentos ante los cambios en el mundo del CFDI 3.3

Miguel Chamlaty